Antom Fente Parada. O quadro do começo é de Antoine Wiertz (1806-1865), pintor e escultor romântico belga que anúncio o simbolismo e o surrealismo tão influentes na arte belga, e intitula-se "O suicídio" sendo de 1854. O autor do texto é um dos gestores deste blogue e membro do Conselho Editorial de Altermundo.

Não é a primeira vez que infelizmente temos que falar aqui do FMI e demais instituições de gobernança global que conduzem para um comareiro preto e afiado a Eurolândia. Faz aproximadamente um mês que no nosso trabalho fim de máster chamávamos a atenção sobre a possibilidade de que Itália e Bélgica fossem também alvos dos "mercados". Ontem no tocante a Itália a nossa diagnose tornou-se certeira e a aplicação de "austeridade" só fará constringir o crescimento económico e com isso a possibilidade de pago da dívida o que só fará retro-alimentar essa maravilhosa "austeridade" que nos empurrou para um dividocracia.

A progressão dos CDS leva-nos a pensar, como alguns afirmamos quando a entrada do FMI em Portugal, que o "resgate" ao Estado espanhol se produzirá antes do prazo dum ano com novas pressões sobre Itália (logo iriam Bélgica e França pelo que parece). Como um banqueiro norte-americano advertia pouco antes da quinta-feria preta de 1929 ou se fazem soluções económicas conjuntas ou cada estado "apodrecerá por separado".

|

| Gráfica 1. Spread bono-bund a 10 anos e CDS bono a 5 anos. Fonte: http://jcbcarc.dyndns.org/grafico_spreads_cron.png |

Na gráfica 1 vemos como os CDS, ou Credit Default Swaps, são seguros de impago que garantem pretensamente o cobro do capital assegurado em caso de queda do emissor da dívida e movem um volume que supera nos EUA desde há anos o do mercado imobiliário e a própria bolsa (aqui e aqui). Como afirmavam Domènech, Raventós e Búster em "La sabiduría asombrada y la contrarreforma del mercado laboral ":

Uno de los instrumentos principales de ataque especulativo contra las deudas soberanas son los tristemente célebres credit default swaps (CDS) o derivados financieros de incumplimiento crediticio. Esos instrumentos financieros funcionan como una especie de ―seguro contra impagos, pero, precisamente, no son ―seguros: nacieron precisamente en los 90 (a raíz de la catástrofe ecológica provocada por los vertidos petroleros del Exxon Valdez, cuyas dimensiones desbordaron a las compañías aseguradoras tradicionales) como vehículos de inversión al margen del sector oficial de los seguros, porque ese sector estaba públicamente regulado. Los CDS, en cambio, son completamente opacos y están totalmente desregulados; funcionan como apuestas a que algo va a ir mal (los valores de una compañía, los títulos de deuda soberana, ¡las propias inversiones en otro sector!), y la única condición que se exige para poder poner los ―ahorrillos en ellos es disponer de un monto mínimo de inversión de 10 millones de dólares. Se trata de un verdadero mercado en la sombra, completamente desregulado y, como cabría esperar, dominado por la aristocracia financiera mundial. Como muestra el siguiente gráfico del New York Times (17 de febrero de 2008), su crecimiento desde el año 2000 ha sido asombroso: su valor era ya en 2008 (45,5 billones de dólares) mucho más grande que el del mercado de valores (21,9 billones), que el del mercado hipotecario (7,1 billones de dólares) y que el del mercado de deuda pública (4,4 billones de dólares) estadounidenses.

Quando mais ascendem maior risco de queda para os "mercados" e portanto maiores tipos de juros exigidos num rodopio infernal que submete sob a austeridade aos cidadãos de Eurolândia e que acrescenta mais e mais pobreza. Bancos como Deutche Bank ou o BSCH compram bonos do Estado espanhol ou doutros ao tempo que adquirem CDS para especular contra o impago desses mesmos bonos pelo que obtêm lucros espectaculares sim ou sim. Por se for pouco, o Bundesbank nega-se a que nos "resgates" participe o sector privado, alegando que poderia incrementar o risco de contágio.

O spread do bono espanhol (gráfico 1) a dez anos respeito o alemão (ou risco-país) é uma outra forma de medir o risco de impago e reflecte em pontos básicos (pb, ou o'01% de juros) a diferença em juros que temos que pagar ao comprador de bonos respeito ao bono de referência, que é o bono alemão por ser uma economia solvente, que medra sustentadamente (e pode fazer assim frente às dívidas), etc. Considera-se Defcon 5 (sem alerta) se a meia aritmética dos CDS e o spread do bono estão por baixo de 60, Defcon 4 se está entre 60 e 119'99, Defcon 3 entre 120 e 199'99, Defcon 1 (risco iminente ou queda) por cima de 300 cifra alcançada ontem pela manhá. Hoje (13-7-2011) pela manhá o diferencial era de 320'37.

O spread do bono espanhol (gráfico 1) a dez anos respeito o alemão (ou risco-país) é uma outra forma de medir o risco de impago e reflecte em pontos básicos (pb, ou o'01% de juros) a diferença em juros que temos que pagar ao comprador de bonos respeito ao bono de referência, que é o bono alemão por ser uma economia solvente, que medra sustentadamente (e pode fazer assim frente às dívidas), etc. Considera-se Defcon 5 (sem alerta) se a meia aritmética dos CDS e o spread do bono estão por baixo de 60, Defcon 4 se está entre 60 e 119'99, Defcon 3 entre 120 e 199'99, Defcon 1 (risco iminente ou queda) por cima de 300 cifra alcançada ontem pela manhá. Hoje (13-7-2011) pela manhá o diferencial era de 320'37.

A armadilha dos credit default swaps

Como indicamos acima, o seu funcionamento dista muito de ser um seguro (tal e como se entendem estes no bo senso). Os CDS operam em mercados OTC e a sua prima cotiza pelo que permite a especulação e não é necessário ter o activo subjacente. A quantidade a pagar pelos CDS e as interconexões existentes ameaçam a estabilidade global, como se demonstrou após a queda do Lehman Brohters e da AIG e a sua contaminação imediata a Islândia (veja-se o documentário Inside Job, aqui, aqui e aqui). Por outras palavras, são armas de destruição maciça para a economia real e a última volta de porca a financiaração dum sistema-mundo instalado no caos sistémico, que Arrighi descreve em Caos e ordem no sistema-mundo moderno e em Adam Smith em Pequim.

De facto, não cabe dúvida de que a economia real de Eurolândia está sofrendo cada vez mais, especialmente no que atinge aos autónomos e pequenos empresários arruinando as possibilidades de recuperação do emprego e do consumo e inçando o afogo por falha de crédito e sentando as bases para uma prolongada e muito longa depressão. Um exemplo é a caída do comércio minorista em maio em Eurolândia (e na UE em geral), sendo Portugal, Grécia e o Reino de Espanha onde mais se nota a caída (um preocupante 7'7% no caso do Estado espanhol e 16% com respeito a 2005).

El comercio minorista cae en mayo en la UE y en la zona euro, siendo Portugal, España y presumiblemente Grecia (cuyos datos aún no se conocen) los farolillos rojos. En España cae un impresionante 7.7% mientras quedamos a la espera de que el Gobierno anuncie en fechas próximas que el consumo de las familias aumenta, y por lo tanto el PIB.

No caso grego a compra-venda de credit default swaps provocou a ameaça duma reestruturação da dívida que se quer solventar com mais 180.000 milhões de euros que servirão unicamente para dotar de maior liquidez aos especuladores e exigir novas medidas draconianas, que atafeguem a economia real no altar do pago aos acredores, ao tempo que se investe na falência dos estados italiano e espanhol (o bono deste último como assinalamos está Defcon1 (risco eminente de queda, ao superar os 300 pontos básicos). Então, por dizê-lo abreviadamente os "resgates" não fazem nada pela melhora da situação económica e da saída da crise, a contrário afortalezam-na e unicamente servem para proteger os próprios bancos das perdas que sofreriam por mor dos CDS. O BCE advertia nao há muito que Grécia não poderia cair porque provocaria um novo Lehman Brothers, pois vede o que se passa.

Aqui a estafa fica manifesta. O fascismo financeiro merca "seguros" para evitar "problemas", mas estes seguros são em rigor inexecutáveis, porque os pagos seriam demasiados grandes e causariam problemas noutras entidades apodrecendo todo o sistema. Portanto, a finalidade real não é a cobertura de riscos, senão especular contra algo lucrativo como os estados e, já que logo, contra os cidadãos da União Europeia. Assim, num cenário bom ganha-se muito e força-se que subam os juros dos bonos e num cenário adverso o risco é sistémico e tão elevado que ninguém pode pagar ("demasiado grande para falir").

|

| Gráfica 2. Tirada de aqui: http://www.cotizalia.com/perlas-kike-vazquez/2011/sirven-ademas-resultar-riesgo-sistemico-20110712-5795.html |

Assim de simples. Se tudo vai bem cobra-se. E se vai mal o volume é tão grande que os governos entregues à ortodoxia não vão deixar cair, nem muito menos pôr nomes e apelidos aos "mercados" e exigir responsabilidades penais. Em China, que alguns põem falsamente como exemplo de trunfo do ultraliberalismo, isto seria impossível já que se exigiria para cobrir-se ter o subjacente correspondente.

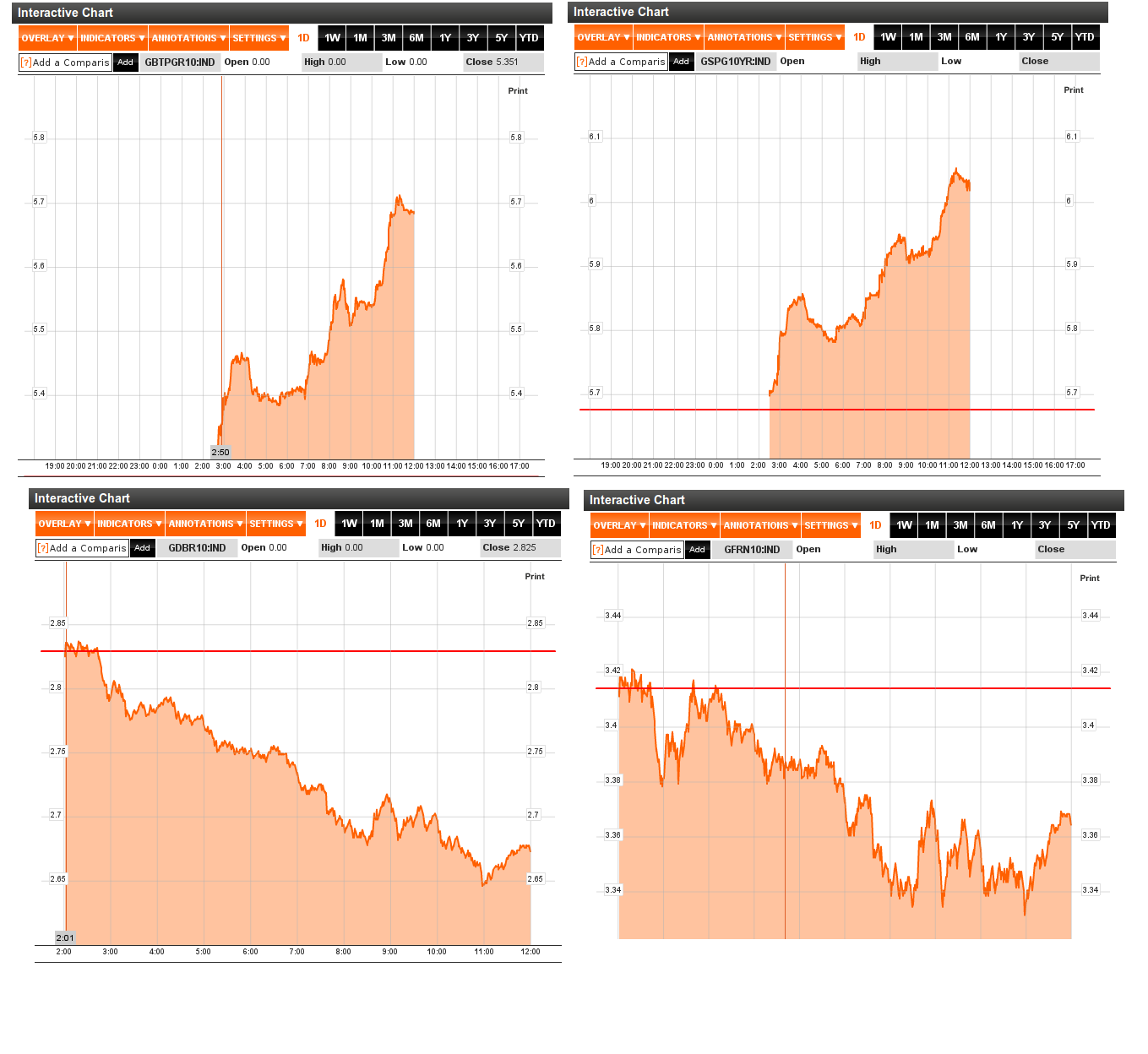

Na gráfica 3 expomos a evolução dos bonos a dez anos (em 11-07-2011) do Estado italiano (arriba esquerda), do Estado espanhol (arriba à direita), do Estado alemão (abaixo à esquerda) e enfim do Estado francês:

|

| Gráfica 3. Tirada de aqui: http://www.colectivoburbuja.org/?p=479. Última consulta 14/07/2011 |

Não faz falha muito para interpretar a gráfica 3 e como a evolução do bono alemao e francês é inversamente proporcional (especialmente no primeiro caso, ao ser o bono de referência e onde os inversores se refugiam) ao italiano e espanhol.

CODA

Eis o panorama para este verão. As declarações do ministro de finanças italiano lembram ao enxuto Zapatero após a reunião do Ecofine que deu passo aos recortes do seu governo, dos que Rubalcaba e Salgado são os máximos responsáveis. Haja ou não eleições antecipadas e ganhem os sócio-liberais do PSOE ou os ultraliberais do PP com apoio de CiU serão inevitáveis novos e mais profundos recortes seguindo a senda de Grécia e jogando ao poço dum corralito ao Estado espanhol, enquanto o FMI rematará por entrar com ainda novas e mais fundas medidas de ajuste. Não há saída que poda vir desde a ortodoxia e as supostas medidas de consenso (ultraliberal, dogmático e reaccionário) europeias. O ultraliberalismo revelou-se já sem ambiguidades como o reino da teologia da bancocracia, a santa inquisição da dividocracia, o império do fascismo financeiro e do darwinismo social, o recrudescimento sem comparação da luta de classes, enquanto Europa abraça cada vez mais saídas mais reaccionárias e de extrema direita.

Os PIG's estão a percorrer o caminho que conduziu aos estados de América do Sul à miséria e a uma Nova Ordem Mundial que lembra mais o primeiro quartel do século XX do que o suposto progresso e fim da história que pregoavam os pós-modernos para o século XXI.

Nenhum comentário:

Postar um comentário